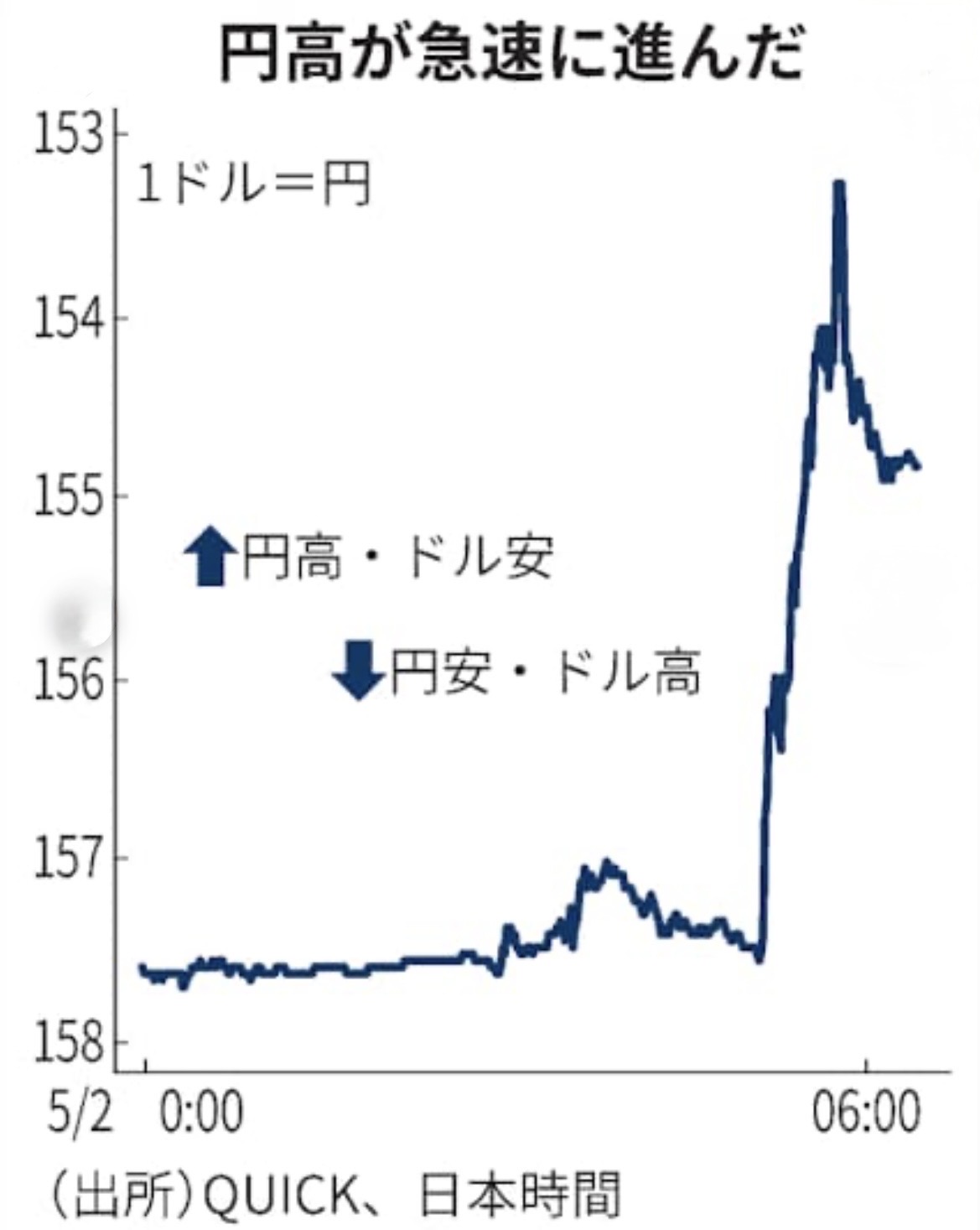

ドル/急速な円高進行 2か月半ぶり1ドル=153円台

解説・執筆:松永 渉(データ政策解説者 / 元日経記者)

- 統計事実(Data):直近でドル/円は日中に数円幅の「異例の円高」。

- 構造要因(Structure):金利差縮小観測とポジション解消が同時進行。

- 未来予測(Forecast):介入示唆が重なると「ショート一斉巻戻し」。

目次

- 数字が突きつける現実

- 円高、日本はどうなる?メリット、デメリット

- 現状と構造

- 「為替介入」とは?定義と統計的定義

- データで見る「乖離」

- 現場・社会への影響:金融・投資業の損益分岐点

- 【Q&A】データ政策の論点

- 将来予測:10年後のシナリオ

- 参考・出典

導入部:数字が突きつける現実

日中に数円動く円高は、金利差を前提にした裁定とリスク管理が機能不全に入った合図だ。金利差を根拠に積み上がったキャリートレードというレバレッジは、ボラティリティの急拡大に最も弱い。実務では、VaRやドローダウンの閾値に触れた瞬間、勝ち負けではなく「ルール」で売買が発動されるため、注文が同時多発しやすい。市場は理屈ではなく、規律が同期することで動く。ここに介入観測という外部ショックが重なると、値動きは加速し、板は一気に薄くなる。

最悪の連鎖は三段で起きる。まずドル買い・円売りの巻き戻しによる逆流が走り、次にオプションのヘッジ調整(ガンマ・スクイーズ)でディーラーの追随が値動きを押し上げ、最後にマージンコールがファンドから個人へ波及し、クロスアセットに伝播する。三段波が同時に起きる確率を35%、一方向で止まるが高ボラが続く確率を45%、**平時に戻る確率を20%**と見積もる。要するに、いま動かしているのはファンダメンタルではなく、リスク管理の連鎖反応だ。

市場は「恐怖」ではなく、リスク管理ルールの同期で崩れる。

避けたい最悪の結果は、円高そのものではない。「薄い板 × レバレッジ × 介入示唆」が重なる瞬間である。以降、データ→要因→影響→提言の順で、構造的に解く。

この記事へのコメントはありません。